ドル・コスト平均法とは

ドル・コスト平均法 (英語表記: “dollar cost averaging”)は、株式投資や投資信託において、基本的な運用方法として知られています。このドル・コスト平均法は、定額購入法とも言われており、あらかじめ決められた金額の分だけ定期的に株式や投信を購入するという積立投資のことです。これにより、大きなリスクを負うことなく、長期的に安定した投資ができるともいわれています。

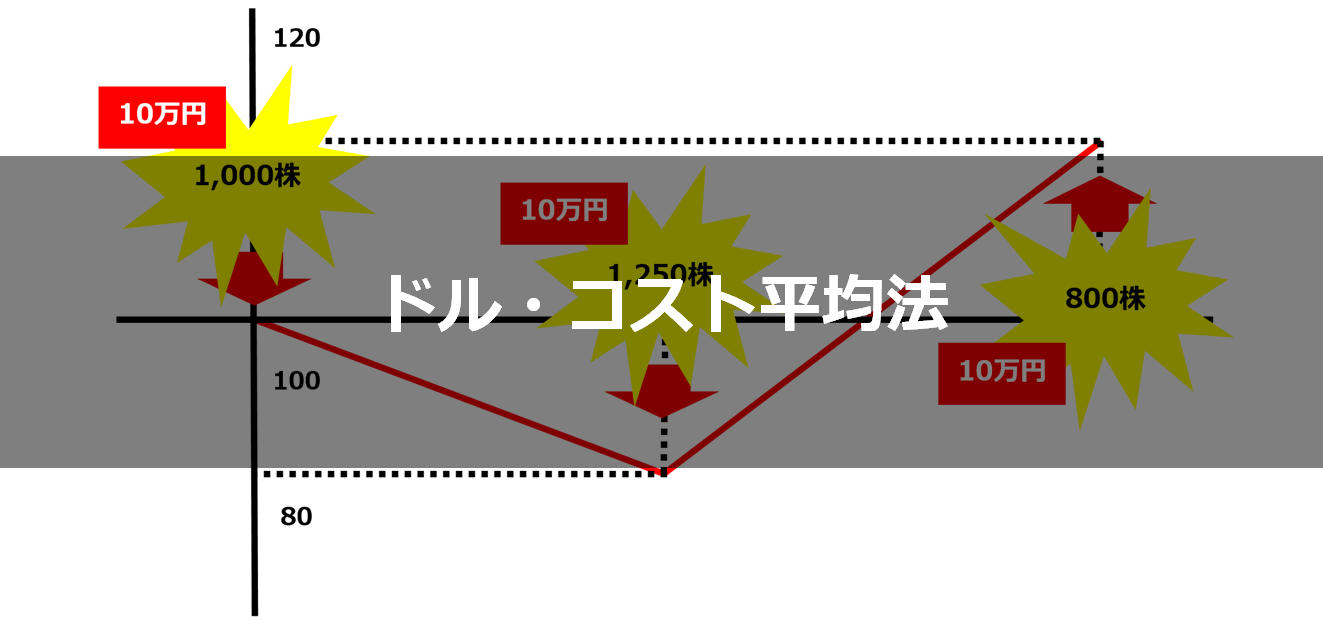

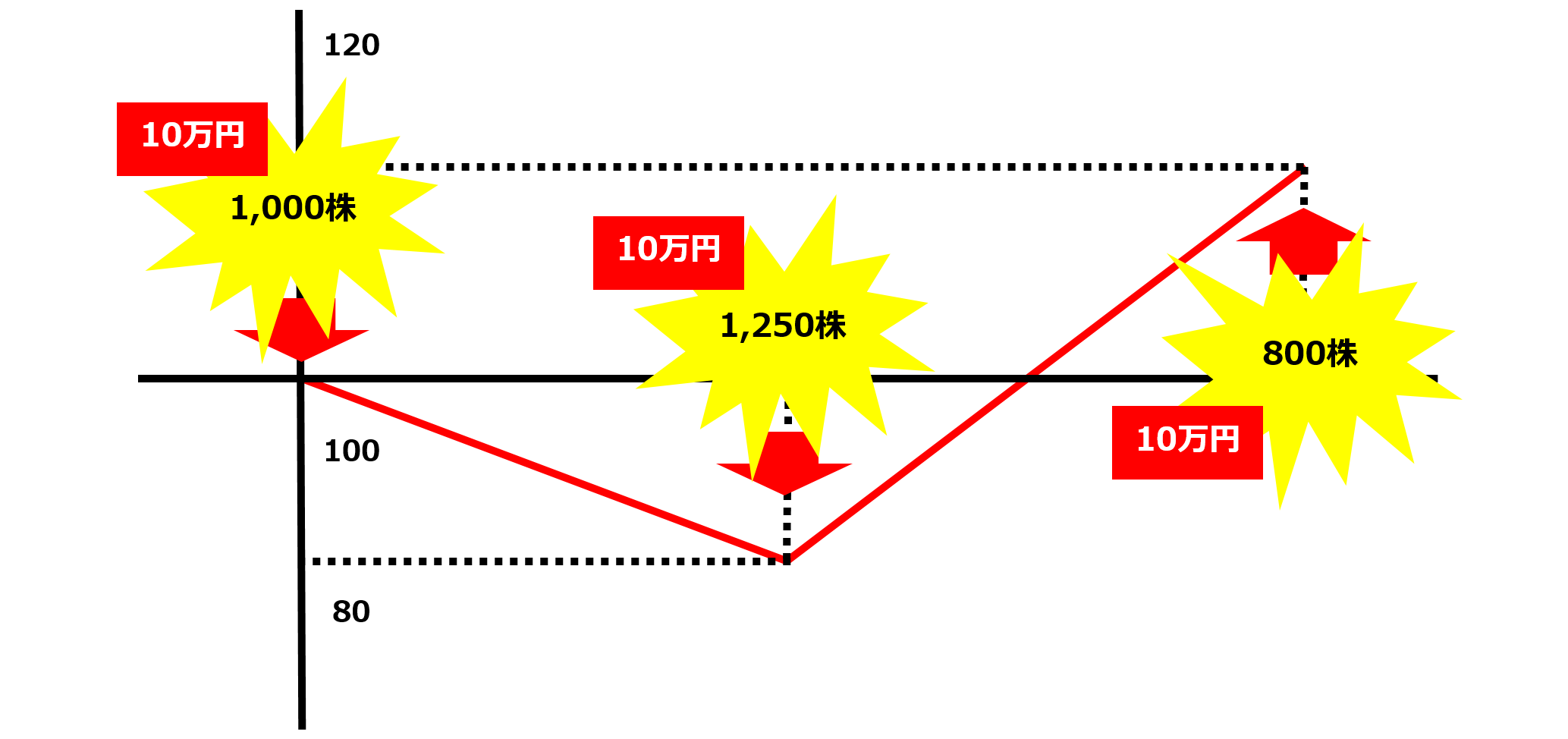

例えば、ドル・コスト平均法の一定額を10万円、定期的な期間を1日としてシミュレーションしてみます。すなわち、毎日10万円ずつある特定の銘柄に積立投資することにします。ある日その銘柄の株価が100円の銘柄であるとすると、その日は1,000株(=10万円÷100円/株) 購入することになります。その翌営業日に株価が80円まで値下がりした場合には、1,250株(=10万円÷80円/株) を購入することになります。またその翌営業日に120円まで値上がりした場合には、800株(≒10万円÷120円/株) を購入することになります。

この例では、毎日10万円の投資、値上がり率・値下がり率が現実的ではありませんが、ドル・コスト平均法の一連の投資方法を理解することはできたと思います。以下には、ドル・コスト平均法で、毎日10万円ずつ継続して1週間(5営業日)積立投資した場合の一覧表を示しています。株価が上昇するにつれて、購入する株数が減少している様子がわかります。また、もちろん株価が上下に変動すると、それに合わせるように、平均取得単価も上下に変動します。

| 日付 | 株価(円) | 購入株数(株) | 取得済株数(株) | 平均取得単価(円) |

| 07月01日 | 100 | 1,000 | 1,000 | 100.00 |

| 07月02日 | 80 | 1,250 | 2,250 | 88.89 |

| 07月03日 | 120 | 800 | 3,050 | 97.05 |

| 07月04日 | 150 | 600 | 3,650 | 105.75 |

| 07月05日 | 200 | 500 | 4,150 | 117.11 |

ドル・コスト平均法のメリット・デメリット

ドル・コスト平均法には、一体どのようなメリットとデメリットがあるのでしょうか?ここでは、ドル・コスト平均法のメリットとデメリットをまとめています。なお、この記事では、『クックパッド[2193]』の株価チャート(週足)を利用しています。

ドル・コスト平均法のメリット

ドル・コスト平均法を用いれば、投資に関する深い知識がなくても機械的に投資をすることができます。また、機械的に投資することができるからこそ、金融商品の購入に臆することなく、誰でも相場に参加することができます。この点は、株式投資・投資信託の初心者にとっては、大きなメリットでしょう。

特に、近年のアベノミクスのような円安・株高のときには、何も深く考えることなく、基本的に投資をするだけで、含み益・利益を得ることができました。ドル・コスト平均法においては、短期的な株価変動は、定額購入により吸収することができるため、一時的な株価下落に対しても焦ることもなく、長期的に安定した投資をすることができます。

ドル・コスト平均法のデメリット

ドル・コスト平均法は、信頼のある投資方法として紹介されることも多いですが、必ずしも万能な投資方法であるとは限りません。

株式・投信を長期的かつ定期的に購入するからこそ、その継続して購入している銘柄が高値圏にあるときには、その後高値掴みになり続ける可能性もまたあります。大量の銘柄を定期的に定額だけ購入していた後に、万が一その銘柄の株価が大暴落し、その後株価が戻らない場合には、含み損、もしくは損切りによる損失となることもあり得ます。もちろん大暴落した後の株価でも、継続して定額分だけ株式を購入するため、平均取得単価は徐々に低くなりますが、その後も大きな下げトレンドとなると、元を回収するには長い期間がかかる可能性もあります。ドル・コスト平均法の投資方法を採用するときには、その投資を始めるときの株価が高値圏にあるのか底値圏にあるのかを見極めることが重要になります。

![株式空模様注目銘柄 [2016年6月12日号] | VR関連がアツイ!CRIMW、シリコンスタジオほか](http://www.netnewsjp.com/wp/wp-content/uploads/2016/06/kabushiki-soramoyou-160605-2-150x150.png)